近两年,国家多项顶层政策均提出大力发展发电侧储能,各省也相继出台鼓励或强制新能源配建储能的政策,推动了发电侧储能装机迅猛增长,成为国内新型储能装机快速增长的主要驱动因素。中关村储能产业技术联盟和自然资源保护协会(NRDC)联合开展《双碳背景下发电侧储能综合价值评估及政策研究》,分析国内外发电侧储能应用现状,评估不同电源类型的适用储能技术及发电侧储能综合价值,调研并总结重点地区发电侧储能商业模式,提出发电侧储能规模化发展的政策建议,展望未来发电侧储能的发展趋势,为政策制定部门出台相关激励政策提供参考。

2022年12月9日,中关村储能产业技术联盟高级研究经理张兴在“中国-东盟储能产业高峰论坛”上分享了研究成果。

张兴 中关村储能产业技术联盟高级研究经理

我国发电侧储能从用途上看主要有两类:

第一类是辅助火电动态运行,可减少设备维护和更换设备的费用,提高火电机组的效率,进而减少碳排放。

第二类是实现新能源友好并网。风力和光伏发电受季节、气象因素的影响,具有较大的间歇性和随机性,通过配置储能系统,可提高可再生能源友好并网,促进可再生能源的开发和利用。

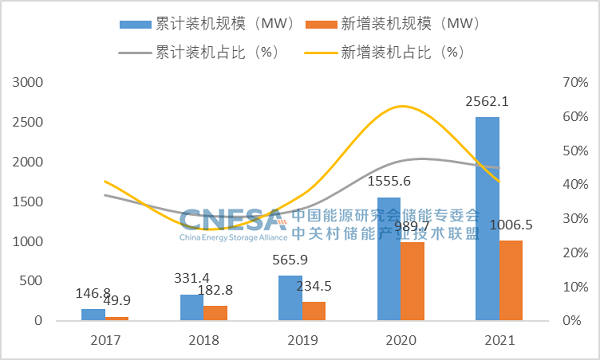

截至2021年底,发电侧储能装机的累计规模超过2.5GW,同比增长65%,其中,新增投运规模超过1GW,同比增长2%。过去5年,发电侧新型储能累计装机容量复合增长率超过100%。

从应用场景层面,过去10年,发电侧新型储能累计装机比例在21.2%-47.6%之间,其中2020年电源侧新型储能装机占比最高为47.6%,2021年略有下降,为44.7%。

从技术分布层面,截至2021年底,发电侧储能中锂离子电池占比为97.5%,其次为液流电池的1.4%,铅酸电池占比为1.0%、超级电容和飞轮占比均为0.1%。

图 1. 中国已投运发电侧新型储能装机(2017-2021年)

目前发电侧储能的应用以单一技术为主,火储联合调频商业化程度最高,但规模有限;新能源单独配储,成本由新能源场站单独承担,新能源尚未全面进入电力市场交易,经济性最差;目前发电侧的主要调节需求是2~4小时的调峰,大规模的独立共享储能是目前及“十四五”发电侧储能的主要方式。随着新能源装机的快速增长,单一的储能系统已不能够满足市场需求。利用两种或多种储能技术路线可实现性能上的优势互补,满足不同应用场景、不同运行工况下的差异化需求,避免单一型储能功能制约和不足。混合储能系统将成为储能行业发展的必然趋势。

综合价值方面,短时、高频应用场景下减煤、减碳价值最高。储能在不同应用场景下的减煤、减碳价值作用机理不同:辅助新能源电站一次调频,储能通过替代预留备用容量实现减煤减碳;辅助火电二次调频,储能通过提高火电发电效率实现减煤减碳;弃电增发/削峰填谷,储能通过替代火电启停调峰、深度调峰实现减煤减碳。在减煤减碳效果上,辅助新能源电站一次调频最优,其次辅助火电二次调频,储能调峰在减煤减碳上效果最差。

当前发电侧储能行业尚处于发展初期,其规模化发展受多方面因素的制约。一是容量租赁缺乏落地机制,容量租赁收入存在一定不确定性。二是现货市场处于建设初期,多数省份尚无法通过现货市场实现套利。三是新版“两个细则”将独立储能纳入辅助服务市场主体,但多数省份政策尚待落地。四是储能容量价值逐渐体现,但反映容量价值的规则需更深入的探索与实践。五是收益来源较单一,通过参与市场实现多重价值难度较大。六是尚未建立完善的市场信息披露机制,市场规则透明度较低。七是储能技术路线未形成终极技术体系,关键技术面临挑战。另外,新能源总体参与电力市场的比例还比较低,新能源配建的储能无法作为独立市场主体通过电力市场并获取收益;不同应用场景下储能价值构成差异较大,综合价值评估困难。

随着政策允许配建形式存在的发电侧项目通过与所属电源联合或通过技术改造转为独立储能项目参与市场,未来发电侧储能参与电力市场的广度、深度将得到极大的拓展,奠定储能市场化、规模化发展的基础。以储能和调峰能力为基础支撑的新增电力装机发展机制、各省相继出台的鼓励或强制新能源配建储能的政策决定了储能与可再生能源融合发展最具潜力。随着体现储能绿色价值政策体系的逐渐建立和完善,储能的绿色价值将在储能整体收益中占比不断上升,促进新能源和储能更好融合发展。